Woninghuur in Vlaanderen en Brussel:

het antwoord op 25 praktijkvragen

Mr. Ulrike Beuselinck en mr. Koen De Puydt (Seeds of Law)

Webinar op dinsdag 27 augustus 2024

Consumentenbescherming bij de verwerving

van financiële diensten: de laatste ontwikkelingen (optioneel met handboek)

Prof. dr. Reinhard Steennot (UGent)

Webinar op donderdag 30 mei 2024

Vereffening-verdeling van nalatenschappen:

16 probleemstellingen

Mr. Nathalie Labeeuw (Cazimir)

Webinar op vrijdag 26 april 2024

Toekomst van het duolegaat in de drie Gewesten: belangrijke wijzigingen in Vlaanderen (Degroof Petercam)

Auteur: Niko Hostyn (Degroof Petercam)

Publicatiedatum: 09/09/2021

De toepasselijke tarieven in de successierechten/erfbelasting op verwanten die niet behoren tot de rechte lijn (zoals kinderen, kleinkinderen, ouders en grootouders) zijn hoog. In Vlaanderen lopen de tarieven tussen ‘vreemden’ op tot 55%, in het Waals en Brussels Hoofdstedelijk Gewest zelfs tot 80%. Indien men dus een testament wil opmaken in het voordeel van broers/zussen, verdere verwanten of vrienden, vloeit er bijgevolg een groot bedrag aan successierechten/erfbelasting naar de schatkist.

Indien men dus een testament wil opmaken in het voordeel van broers/zussen, verdere verwanten of vrienden, vloeit er bijgevolg een groot bedrag aan successierechten/erfbelasting naar de schatkist.

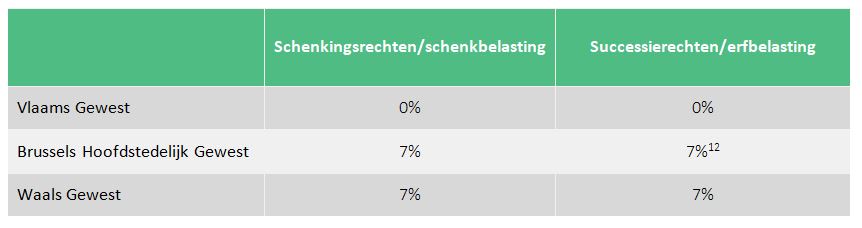

De tarieven voor overdrachten via testament aan een goed doel zijn daarentegen eerder laag. In Vlaanderen bedraagt dit tarief momenteel zelfs 0% (tot voor kort 8,5%), in het Waals en Brussels Hoofdstedelijk Gewest 7%.

Indien er geen erfgenamen zijn in rechte lijn, wordt er in de praktijk vaak een planning uitgewerkt waarbij een deel van de nalatenschap via testament (=legaat) aan een (of meerdere) liefdadigheidsinstelling(en) wordt overgedragen en een deel aan verdere verwanten. In het testament wordt echter een last opgelegd aan de liefdadigheidsinstelling om alle successierechten te betalen. Deze techniek wordt het duolegaat genoemd of het legaat vrij van successierecht. Door deze techniek van het duolegaat wordt de druk inzake successierechten in hoofde van de verdere verwanten aanzienlijk verminderd. Bovendien betekent een dergelijk duolegaat een aanzienlijk ondersteuning voor goede doelen. Kortom, een ‘win-win’-situatie.

Vanaf 1 juli 2021 is het duolegaat in het Vlaamse Gewest echter in de meeste gevallen fiscaal minder interessant geworden. Men heeft immers paal en perk willen stellen aan bepaalde optimalisatieschema’s. In het Waals en het Brussels Gewest blijft het duolegaat in de huidige vorm overeind waardoor dit een heel interessant planningsalternatief is en blijft in situaties waar er geen erfgenamen in rechte lijn zijn.

Wat is een duolegaat?

Vereenvoudigd gesteld, omvat een duolegaat twee testamentaire beschikkingen (legaten) in één testament:

- Enerzijds een beschikking in het voordeel van een goed doel (algemeen legaat), waarbij een groot deel van de nalatenschap via testament overgaat naar een liefdadigheidsinstelling (meestal onder de vorm van een vzw of een stichting) met als last voor het goede doel om alle successierechten op de nalatenschap te betalen;

- Anderzijds een beschikking aan een verdere verwant of een vriend (bijzonder legaat), die bepaalde goederen uit de nalatenschap vrij van successierechten verkrijgt (want deze zijn ten laste van het goede doel).

De liefdadigheidsinstelling krijgt dus de last opgelegd om de successierechten/erfbelasting van de verdere verwant of vriend te betalen. Aangezien het goede doel alle successierechten moet betalen voor de verdere verwant of vriend, zal de erflater in de regel (iets) meer toebedelen aan de liefdadigheidsinstelling en (iets) minder aan de de verdere verwant of vriend. Als gevolg daarvan wordt de druk inzake successierechten/erfbelasting aanzienlijk verminderd. Daardoor zal er netto meer overblijven voor het goede doel en voor de verdere verwant of vriend.

Een voorbeeld ter verduidelijking

Piet, een alleenstaande persoon zonder rechtstreekse erfgenamen, overlijdt en laat een vermogen na van 1.000.000 euro. Piet was inwoner van Vlaanderen. Zijn beste vriend, Bart, heeft veel voor hem gedaan tijdens zijn laatste levensjaren. Piet was daar zeer dankbaar voor.

Piet heeft een testament opgemaakt waarbij Bart zijn gehele nalatenschap verwerft. Vrienden vallen onder de hoge tarieven voor ‘vreemden’. Een dergelijk testament heeft als gevolg dat er een bedrag van 535.500 euro aan erfbelasting verschuldigd is op de nalatenschap van 1 miljoen euro. Netto blijft er dus nog slechts 464.500 euro over na betaling van de erfbelasting.

In de praktijk wordt er in een dergelijk geval vaak een duolegaat opgemaakt waardoor deze hoge druk inzake successierechten/erfbelasting aanzienlijk verminderd wordt.

Stel nu dat Piet, in hetzelfde voorbeeld, een duolegaat heeft opgenomen in zijn testament waarbij een goed doel (een vzw) werd aangesteld als algemene legataris, met als last om een totaalbedrag van 500.000 euro uit te keren aan zijn vriend Bart en om de erfbelasting op de ganse nalatenschap voor haar rekening te nemen (dus van de vzw en van Bart). De liefdadigheidsinstelling verkrijgt wat er overblijft van de nalatenschap, na aftrek van de kosten en erfbelasting.

Netto verkrijgt Bart 500.000 euro van de vzw. Voor Bart is het brutobedrag dus gelijk aan het nettobedrag aangezien de erfbelasting wordt betaald door de vzw. Merk op dat Bart dus meer overhoudt in vergelijking met de hierboven vermelde situatie waarin hij de gehele nalatenschap verkrijgt via testament. De vzw houdt na betaling van de erfbelasting (zowel van haarzelf als van Bart), i.e. voor een totaalbedrag van 303.000 euro, nog 197.000 euro over. De totale druk inzake erfbelasting is aanzienlijk verminderd (van 535.500 euro naar 303.000 euro). Daardoor blijft er netto in totaal meer over: 697.000 euro met een duolegaat ten opzichte van 464.500 euro in de situatie met een testament waarbij alles wordt gelegateerd aan Bart; Bart zelf houdt ook netto meer over (500.000 euro ten opzichte van 464.500 euro, hetzij 35.500 euro meer). Bovendien werd er nog een goed doel ondersteund voor een bedrag van 197.000 euro.

Met een duolegaat kan men dus meedere doelstellingen bereiken:

- Goede doelen en filantropie ondersteunen;

- Verre familieleden of vrienden of kennissen bevoordelen; en,

- De fiscale druk inzake successierechten/erfbelasting verminderen.

Een win-win-situatie voor iedereen… behalve voor de fiscus. Het duolegaat is al langer een doorn in het oog van de (Vlaamse) fiscale administratie. Er werd immers vastgesteld dat het duolegaat in de praktijk vaak werd opgerekt zodat het voordeel voor de eigenlijke begunstigde (verdere verwanten) gemaximaliseerd werd terwijl het voordeel voor het goede doel zo laag mogelijk werd gehouden. In sommige gevallen bleef er voor de liefdadigheidsinstelling nauwelijks genoeg over om de successierechten te betalen. Het enige doel dat in een dergelijk geval wordt nagestreefd is het verlagen van de fiscale druk; van het ondersteunen van goede doelen is (bijna) geen sprake meer.

In het Brussels en Waals gewest: continuïteit

Voor nalatenschappen die openvallen in het Brussels Hoofdstedelijk Gewest en in het Waalse Gewest werd er (voorlopig) niet gesleuteld aan de wijze waarop het duolegaat wordt belast. Daar blijft het duolegaat een aangewezen techniek om een planning uit te werken voor verdere verwanten, gecombineerd met een goed doel.

Let wel, ook in het Waals en Brussels Gewest dient men erover te waken dat het fiscaal oogmerk niet de enige of voornaamste doelstelling is van de planning. Zoniet kan dit alsnog beschouwd worden als fiscaal misbruik en zou de fiscale administratie abstractie kunnen maken van de vooropgestelde planning. Meer concreet, het goede doel moet dus wel degelijk een substantieel deel van de nalatenschap verkrijgen; dus niet enkel voldoende om de successierechten te betalen.

Welk gewest bevoegd is om erfbelasting te heffen, wordt bepaald door de woonplaats van de erflater op het moment van overlijden. Had de erflater in de vijf jaar voorafgaand aan zijn overlijden verschillende woonplaatsen in België, dan kijkt men naar het gewest waar de overledene het langst woonde gedurende deze vijf jaar.

Wat wijzigt er nu vanaf 1 juli 2021 voor overlijdens die openvallen in het Vlaamse Gewest?

Het Vlaamse decreet van 19 maart 2021 beperkt het fiscaal gunstige regime voor duolegaten. Het duolegaat blijft weliswaar juridisch mogelijk, maar het fiscaal voordeel verdwijnt. De Vlaamse regering is immers van oordeel dat deze techniek te vaak gebruikt werd om uitsluitend of hoofdzakelijk de fiscale druk inzake erfbelasting te verminderen. Deze wijzigingen in Vlaanderen zijn in werking getreden op 1 juli 2021 en zijn van toepassing op alle nalatenschappen die openvallen in het Vlaamse Gewest sinds die datum.

Indien u reeds een testament met een duolegaat heeft opgesteld, betekent dit niet dat uw testament niet langer geldig is, wel verandert de wijze waarop de erfbelasting zal worden berekend.

Bij een overlijden na 1 juli 2021 van een erflater die zijn fiscale woonplaats heeft in het Vlaams Gewest, wordt het fiscaal voordeel op basis van een (heel) technische formule ongedaan gemaakt wanneer een goed doel (onder toepassing van een voordelig tarief) betrokken is bij een duolegaat. De fiscale druk in hoofde van het goede doel zal in die mate toenemen dat het zeer waarschijnlijk wordt dat het testament zal verworpen worden door het goede doel. Het fiscale voordeel wordt dus in de meeste gevallen volledig weggehaald uit het duolegaat.

Nemen we een vereenvoudigd voorbeeld (zoals vermeld in de memorie van toelichting bij het Vlaams decreet) om deze complexe regel toe te lichten. Een erflater, inwoner van Vlaanderen, heeft een testament opgemaakt voor de goederen in zijn nalatenschap met een totale waarde van 500.000 euro waarin hij de goederen als volgt toekent:

- goederen voor een waarde van 280.000 euro worden toebedeeld aan zijn neef (bijzonder legaat);

- de resterende goederen worden aan een goed doel overgemaakt, dus voor een waarde van 220.000 euro met de last om de erfbelasting te betalen voor de neef.

Zonder dieper in te gaan op de technische berekening, zal er een erfbelasting verschuldigd zijn van 260.500 euro door het goede doel ingevolge de nieuwe regels in het Vlaams Gewest. Dit bedrag aan verschuldigde erfbelasting in hoofde van de vzw overschrijdt het bedrag dat de vzw effectief krijgt krachtens het testament (duolegaat), met name 220.000 euro.

Het is dus meer dan waarschijnlijk dat de vzw het duolegaat in een dergelijke situatie zal verwerpen. Dit was uiteindelijk ook de bedoeling van de Vlaamse decreetgever.

Wat te doen?

Indien u als Vlaams inwoner in het verleden een duolegaat heeft opgenomen in uw testament is het raadzaam om dit opnieuw onder de loep te nemen. Voor inwoners van het Waals en Brussels Gewest verandert er niets; zij dienen dus in principe niets te ondernemen.

In het Vlaams Gewest is het waarschijnlijk dat de goede doelen door de gewijzigde berekeningsmethode heel wat duolegaten zullen verwerpen. Daardoor zal het legaat aan verdere verwanten of vrienden volledig belast worden aan de hoge tarieven in de erfbelasting en zal het fiscale voordeel volledig verdwijnen. Afhankelijk van de concrete bewoording van het duolegaat is het in sommige gevallen zelfs mogelijk dat ook het legaat in het voordeel van de verre verwant/vriend geen uitwerking zal hebben, waardoor de nalatenschap zal toekomen aan andere personen dan de erflater had gewild.

Het is dus belangrijk om geval per geval de vermogensplanning te herbekijken voor inwoners van het Vlaams Gewest.

Bijgevolg moet op basis van de concrete situatie geanalyseerd worden wat de beste oplossing kan zijn. Eventueel kan er in sommige gevallen overwogen worden om, al dan niet in combinatie met elkaar:

- (in een later levenstadium) een schenking te doen aan een verdere verwant of vriend (in plaats van een testament);

- een schenking of testament op te maken in het voordeel van een goed doel (onder het nieuwe tarief van 0%);

- een zogenaamde ‘vriendenerfenis’ (zie hieronder) uit te werken;

- eerst een vermogensplanning uit te werken in het voordeel van de langstlevende echtgenoot of partner om dan in een latere stadium verdere verwanten of vrienden te betrekken bij de planning.

Andere wijzigingen in het Vlaams gewest: een doekje voor het bloeden

Ter compensatie voor het minder aantrekkelijk maken van het duolegaat, heeft de Vlaamse decreetgever twee nieuwe interessante regelingen ingevoerd, met name de zogenaamde ‘vriendenerfenis’ en de tariefverlaging tot nul procent voor schenkingen en legaten aan goede doelen.

De zogenaamde ‘vriendenerfenis’ laat u toe om uw vermogen na te laten aan een vriend of een verdere verwant, waarbij het legaat voor een deel onderworpen wordt aan een gunsttarief van 3% (in plaats van 25%).

Dit zal slechts mogelijk zijn voor zover u de vriend of verdere verwant aanduidt in uw testament en er in uw aangifte van nalatenschap wordt verzocht om toepassing van de ‘vriendenerfenis’. Het totale bedrag waarop het gunsttarief van toepassing zal zijn, wordt begrensd tot 15.000 euro (er kan dus maximaal een belastingvoordeel van 3.300 euro gerealiseerd worden).

De overige tegoeden van uw nalatenschap worden belast aan de gebruikelijke progressieve tarieven.

Het gunsttarief is van toepassing op overlijdens vanaf 1 juli 2021.

Naast de vriendenerfenis heeft de Vlaamse decreetgever ook een tariefverlaging voorzien voor testamenten (legaten) en schenkingen gedaan in het voordeel van goede doelen. Vanaf 1 juli 2021 worden schenkingen en legaten aan goede doelen belast tegen een tarief van 0% (in plaats van 8,5% op testamenten en 5,5% schenkingen voorheen). Voor private stichtingen blijven de oude tarieven gelden.

Er werd gevreesd dat het minder interessante fiscaal regime van de duolegaten (waardoor het grote publiek geen belang meer heeft om aan liefdadigheid te doen), aanleiding zou geven tot een aanzienlijk inkomstenverlies voor goede doelen. De invoering van het 0%-tarief voor testamenten en schenkingen aan goede doelen zou dit negatief effect moeten compenseren.

In het Waals en Brussels Gewest blijven de tarieven inzake schenkings- en successierechten inzake vzw’s ongewijzigd.

De tarieven van toepassing op schenkingen en testamenten aan vzw’s in de 3 gewesten kunnen als volgt samengevat worden:

Wat moet u onthouden?

- Het duolegaat blijft een fiscaal interessante planningsmogelijkheid in het Brussels en Waals Gewest waardoor het mogelijk is om tegelijk goede doelen te ondersteunen en om de druk inzake successierechten voor uw verre verwanten wat te verminderen.

- In Vlaanderen werd het fiscale voordeel van het duolegaat weggenomen omdat er werd geoordeeld dat er te veel misbruik werd gemaakt van deze techniek. Door de gewijzigde fiscaliteit in Vlaanderen zullen goede doelen er geen belang meer bij hebben om duolegaten te aanvaarden (wegens meer nadeel dan voordeel). Bovendien zullen mensen minder duolegaten opstellen of hun bestaande testamenten herzien.

- Daarentegen is in Vlaanderen het tarief inzake erf- en schenkbelasting voor goede doelen op 0% gebracht.

- Onder de nieuwe regeling van de ‘vriendenerfenis’ kan u een bedrag van maximaal 15.000 euro aan één of meerdere goede vrienden overmaken via testament aan 3% erfbelasting (wat resulteert in een maximaal fiscaal voordeel van 3.300 euro).

- Testamenten met een duolegaat die in het verleden werden opgemaakt voor inwoners van het Vlaams Gewest worden best herbekeken. Zoniet zal het goede doel het testament wellicht verwerpen zodat de optimalisatie volledig verloren gaat. Bovendien stelt zich de vraag wie de erfenis zal ontvangen indien het goede doel beslist om haar legaat te verwerpen. Afhankelijk van de formulering van het testament, is het mogelijk dat de erfenis toekomt aan personen die niet werden aangeduid in het testament (bv. de wettige erfgenamen).

¹ In het Vlaamse Gewest gebruikt men de term ‘erfbelasting’; in het Brusselse Hoofdstedelijke Gewest en het Waalse Gewest gebruikt men de term ‘successierechten’.

² In het Brussels Hoofdstedelijk Gewest bedraagt het tarief inzake successierechten voor legaten aan vzw’s die niet erkend zijn om een fiscaal attest af te leveren 25%.

³ Een legaat is een testamentaire beschikking waar bij een specifiek goed (bijzonder legaat), een deel van de nalatenschap (een legaat ten algemenen titel) of gans de nalatenschap (algemeen legaat) door de erflater wordt overgemaakt aan één of meerdere personen (legatarissen).

⁴ In het Vlaamse Gewest bedragen de tarieven inzake erfbelasting voor deze categorie van erfgenamen: op de eerste schijf van 35.000 euro 25%; op de schijf tussen 35.000 en 75.000 euro 45% en de schijf die 75.000 euro overtreft 55%.

⁵ Dit bedrag aan erfbelasting wordt verkregen volgens de nieuwe technische berekeningswijze zoals bepaald in artikel 2.7.3.2.15 van de Vlaamse Codex Fiscaliteit (VCF):

- Stap 1: het marginaal tarief in de erfbelasting wordt bepaald op het deel van de verdere verwant (neef); in casu bedraagt dit marginaal tarief 55%. De erfbelasting in hoofde van de neef zou normaal 139.500 euro bedragen.

- Stap 2: het bedrag aan erfenisbelasting dat het goede doel moet betalen voor de andere erfgenamen wordt gedeeld door de noemer (1 – marginaal tarief). In casu moet de verschuldigde erfbelasting van 139.500 euro gedeeld worden door 0,45 (=1 – 0,55). Dat geeft een bedrag van 310.000 euro. Dit bedrag wordt begrensd tot het bedrag dat de vzw heeft ontvangen, namelijk 220.000 euro.

- Stap 3: bepaling van de totale belastbare basis: 220.000 euro (het geplafonneerd bedrag) + het legaat verkregen door de neef = 280.000 euro; hetzij in totaal 500.000 euro.

- Stap 4: de totale erfbelastingbelasting op een belastbare basis van 500.000 euro bedraagt 260.500 euro, hetzij meer dan wat de vzw effectief verkrijgt via het duolegaat (met name 220.000 euro).

⁶ In het besluit van de Vlaamse regering stond aanvankelijk een ‘authentiek testament’, maar uiteindelijk is er in de finale tekst van het decreet enkel sprake van een niet-herroepen testament.

⁷ Zij zullen dus belast blijven aan respectievelijk 5,5% op schenkingen of 8,5% op legaten in Vlaanderen; 7% op schenkingen en testamenten in het Waals Gewest; 7% op schenkingen en 25% op testamenten in het Brussels Hoofdstedelijk Gewest.

» Bekijk alle artikels: Successie & Vermogen